ドル円の上昇に疑問点

日本・アメリカ10年国債利回り推移を比較

では次に日本とアメリカの10年国債の利回りについて比較していきたいと思います。

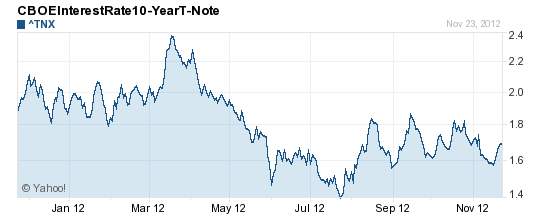

ここでは主に利回りの差では無く、利回りの推移についてみていきたいと思うのですが、まずはアメリカの10年国債の利回りについて見ていきたいと思います。

11月半ばに底を打った利回りは1.5%を少し下回った後に上昇傾向へと言う動きを見せています。このままもしも1.8%、2.0%をブレイクするような事があると、一気にFRBが抱えている国債が真っ赤になってしまう事を意味しています。

動きの形としては正にレンジと言った言い方が良いでしょうか?

次のチャートは日本の10年国債の利回りについてなのですが、徐々に買いこまれると言う形が出ている事が分かります。アメリカ同様にこんな低い利回りのところで国債をガッツリと買ってしまうと一体どうなってしまうんでしょうか?

日銀の白川総裁が言っているのはこの事です。もしも、ここで政府が国債を買むことで利回りが一時的に下がった後、何処かでその買い入れを終了しなければいけません。

その日銀による買い入れが終わった後に国債の利回りが急反発をおこしてしまえば、日銀が買いこんだ国債は真っ赤になってしまいます。

しかも、景気がある程度戻ったならばその買いこんだ国債を市場に戻さなければいけない訳ですから、大損を覚悟する事になります。

アメリカでは常々、QE1が行われる以前から出口戦略について議論されていますが、時折顔を出している出口戦略へと切り替えるタイミングは失業率が7%を下回った時と言われています。

日本はアメリカほど失業率は高くない現状にありますが、さてその辺りのかじ取りはどうするのかが疑問になります。

では話を戻して、ドル円と国債の推移についてですが、現在のところ全くマッチしていないのが実態です。

それはつまり、ドル円の推移が間違っているか、国債の利回りの推移が間違っているか?この2つに1つとなります。

歪んだ相場には必ず補正がかかります。もしも、日本が追加緩和を行いさらなる金融緩和の結果インフレ連動国債の利回りが2~3%に到達するような流れになったとしましょう。

その時には、ドル円は100円近くまで切りあがっている事が考えられます。つまりは、今買っても1800pipsの利益と言う事になります。

私はドル円が底堅い動きを見せている理由はその辺りにあるように考えています。

最後に、もちろんドル円の動きが間違っていると言うパターンには、また80円を下回り70円の壁を目指す形となりますが、私は前者を考えた取引を行っています。

[2012-11-24] さて、本日は相場はすでにクローズしていると言う事で、まぁFXブログを週末に書くには困ると言う状態でパソコンの前に座っております。

先週の利益は「余り無かった」と言うのが本音のところですが、今月は頭からの相場がかなり良かったので今月は来週で終わりとなりますが、既に満足できる状態ではあります。

もちろん、以前にも紹介したように、私は基本的には12月の相場には参戦しないので、もう今年のトレード(生活の掛かったトレード(笑))と言うのは、残り後わずかと言うところにまできています。

今日は、少し普段と趣旨を変えまして、国債について紹介してみたいと思います。

時折、私のFXブログを取り上げてくださっているFXバカさんのブログにならい、少しインフレ連動国債とドル円の動きの疑問点について見ていきたいと思います。

上は、日本のインフレ連動国債の推移となっていますが、おかしい事にインフレ連動国債が上昇を見せていません。FXバカさんもこの点を疑問点としてあげていました。

つまり、市場が安倍さんが何たら言って、将来的に日本のインフレ率が上昇するのではないか?と言う思惑からのドル円の買いでは無い可能性が否定できないと言う事になります。

しかしながら、安倍さんは日銀による建設国債の買い取りなどの話も出していたり、インフレ率を3%を目標にするなどと言う話も飛び出してきています。

つまりは、次の総選挙で自民党が勝ったとするのであれば、その傾向が見えてさらなる円安方向へと相場が振れる可能性をイメージさせます。

しかし、やはり頭に残るのはインフレ期待は上がっていないと言うことです。